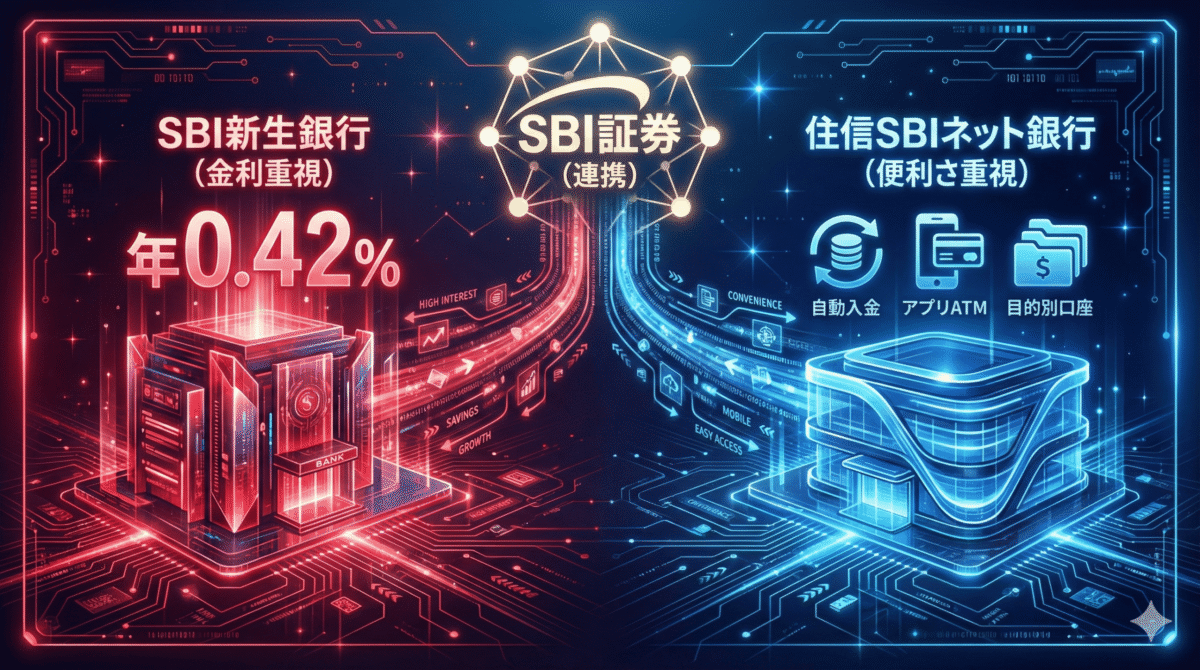

SBI証券で投資をする際、切っても切り離せないのが「連携する銀行口座」の選択です。これまでは「住信SBIネット銀行」一択というのが定説でしたが、2025年秋、状況が一変しました。

SBI新生銀行が「SBIハイパー預金」という新サービスを開始し、驚異的な金利を打ち出してきたからです。

- 住信SBIネット銀行: 長年愛される「便利さ・自動化」の王者

- SBI新生銀行: 圧倒的な「金利」の挑戦者

これから口座を作る人はどちらを選ぶべきか?また、既に住信SBIを使っている人は乗り換えるべきか?

本記事では、この2大銀行をフラットに比較し、あなたのスタイルに合った「正解」を導き出します。

※なお、両行の連携機能(ハイブリッド預金とSBIハイパー預金)は仕組み上、併用することはできません(排他利用)。どちらか一つを「メイン連携先」として選ぶ必要があります。

徹底比較:スペックの差はここにある

両行のスペックを、ポイントを絞って比較すると、以下の通りです。

| 項目 | 住信SBIネット銀行 (ハイブリッド預金) | SBI新生銀行 (SBIハイパー預金) | 軍配 |

| 金利(待機資金) | 年 0.21% | 年 0.42% | SBI新生 (2倍の差) |

| 他行からの自動入金 | あり (手数料無料) | なし | 住信SBI (決定的な差) |

| ATM入出金の便利さ | アプリだけでATM利用可 (カード不要) | キャッシュカード必須 | 住信SBI |

| 資金管理 | 目的別口座あり (最大10個フォルダ分け) | 特になし | 住信SBI |

※金利等の情報は執筆時点(2025年12月)のものです。

解説①:金利重視なら「SBI新生銀行」

最大のトピックはここです。

SBI証券と連携させた専用預金(SBIハイパー預金)の金利は年0.42%。住信SBI(0.21%)の2倍であり、メガバンク(0.2%程度)と比較しても頭一つ抜けています。

仮に500万円を1年間寝かせると、21,000円の利息が得られる計算です。

ある程度まとまった金額(300万円〜)を待機させている方にとって、この金利差は明確なメリットになります。

解説②:日常の使い勝手・自動化なら「住信SBIネット銀行」

一方で、「給与口座が別(楽天銀行など)にある人」や「キャッシュレス派」にとっては、住信SBIも魅力的な選択肢であることは間違いありません。金利差を補って余りある「3つの便利機能」があるからです。

- 1. 他行からの定額自動入金(住信SBIだけの特権)

-

他行の給与口座から毎月決まった額を手数料無料で自動的に吸い上げることができます。手動で資金移動する手間がないというのは、見逃せないメリットです。

※注意:SBI新生銀行に「定額自動振替サービス」がありますが、これはSBI新生銀行内の円普通預金からSBIハイパー預金への自動振替サービスであり、この自動入金サービスとは異なります。

- 2. アプリでATM

-

スマホアプリだけでセブン銀行・ローソン銀行のATMの入出金が可能です。日常使いの銀行としても利用する方にとって、この身軽さは大きな武器です。特に、普段財布を持ち歩かない完全キャッシュレス派の方には、「出先で急に現金が必要になった時などにスマホで現金が下せる」のは、とてもありがたい機能といえるでしょう。

- 3. お金を整理整頓できる「目的別口座」

-

通常の口座とは別に、自分の用途に合わせた「仮想の貯金箱」を最大10個まで作ることができます。目的別口座は主に以下のような特徴があります。

- 目標金額や期日を設定して、達成状況が確認できる

- 任意の金額、任意のタイミングで代表口座から目的別口座に自動振替できる

- 目的別口座からは直接出金できないようになっているため、誤って使ってしまうことが避けられる

よって、教育資金や旅行資金の積立や、年支払い費用の確保に使えるほか、投資用の余剰資金と生活費を分けて管理することが可能になります。

既に「住信SBI」を使っている人は、乗り換えるべき?

既に住信SBIネット銀行でハイブリッド預金を使っている方にとって、一番の悩みどころは「手間をかけてまで乗り換える価値があるか?」でしょう。口座開設の手間だけでなく、既存の連携解除などのスイッチングコストもあります。

当サイトの結論としては、「多くの方はステイ(乗り換えなし)でOK」です。

理由A:便利な「自動入金システム」を手放すことになる

もしあなたが、住信SBIの「定額自動入金サービス」を使って給与口座から資金移動をしているなら、SBI新生銀行に乗り換えることでそのルートが途絶えてしまいます。

0.2%程度の金利差のために、毎月の資金移動の手間が増えるのは本末転倒です。

理由B:金利サービス条件は変動する可能性がある

金融機関のキャンペーンや優遇金利は、顧客獲得のために一時的に引き上げられ、その後変更されることも珍しくありません。

慌てて乗り換えた後に条件が変わることもあり得ますので、「まずは今の便利な環境(住信SBI)のまま静観する」というのも賢明な判断です。

【上級者向け】待機資金でも高い金利を得たい場合の「第三の選択肢」

もし長期に待機させるまとまった資金があり、金利を重視したいのであれば、銀行預金にこだわらず「個人向け国債(変動10年)」を検討するのも一つの手です。直近の金利は年1.23%(第189回債)をつけており、同じリスクフリー資産でも銀行の金利競争とは別次元のリターンが得られます。

一方、個人向け国債は「発行から1年間は解約(現金化)ができない」という制限があります。また、中途解約時は直近2回分の利息が差し引かれるペナルティもあるため、頻繁な出し入れには向きません。 したがって、ご自身の資金の性質に合わせて以下のように使い分けるのが賢明です。

- 少額・利便性重視: 住信SBIネット銀行(管理が楽)

- 中額・流動性重視: SBI新生銀行(金利0.42%)

- 高額・長期放置: 変動10年国債(金利約1.2%)

まとめ:自分のスタイルに合わせて選ぼう

かつての一強時代は終わり、現在はご自身のスタイルに合わせて選べるようになりました。

- 【金利特化型】SBI新生銀行

-

- 現金が多く、流動性を確保しつつ金利を重視したい。

- 給与振込口座としても使うので、資金移動の必要性がない。

- 【自動化・利便性特化型】住信SBIネット銀行

-

- 給与口座は別(楽天銀行など)にあるので、無料で自動入金できるようにしておきたい。

- 完全キャッシュレス派で、財布を持ち歩きたくない(アプリATM)。

- 「目的別口座」で資金管理をきっちり行いたい。

どちらを選んでも、SBI証券との自動連携(スイープ)という基本機能は優秀です。

もし投資初心者の方で、「どちらにするかどうしても迷う」という場合は、まずは機能バランスが良く、資金管理の自動化がしやすい「住信SBIネット銀行」から始めてみるのが、失敗のない選択と言えるでしょう。

▼【PR】口座開設はこちらから

本記事はプロモーションを含みます。情報は執筆時点(2025年12月)のものです。 金利、手数料、サービス内容は変更される可能性があります。特に金利情報は金融情勢により変動しますので、最新情報は必ず各銀行の公式サイトにてご確認ください。